在合约交割之前,无论期货价格偏离现货价格有多大,随着交割日的临近,基差会不断收敛,理论上交割日是基差为零。但基差的修复有两种方向:一种是期货向现货进行修复,另一种是现货向期货进行修复。如果能够通过某种方法判断出基差修复的方向,那么我们就可以获得非常好的交易机会。

由于基差修复是一定的,所以我们只需要判断出期货和现货其中一个的价格运行方向,就能够得到另一个的价格变化方向。因为我们想参与期货的变化方向,如果我们能够直接判断出期货价格的变化方向,就不必借助基差修复这个约束条件了,所以我们只能通过判断现货价格的变化方向,从而推理出未来期货价格的变化方向。

现货的价格由供给和需求决定,供给和需求的作用结果体现在库存上。由于供给和需求作用的失衡,从而导致库存的累积或者减少。供不应求导致库存开始减少,从而形成低库存,有利于支持现货价格;供过于求导致库存开始增加,从而形成高库存,对现货价格形成打压。所以我们根据库存的高低可以判断出现货价格运动的可能性:低库存,价格上涨;高库存,价格下跌。

然而,仅从库存一个维度去看待现货价格的可靠性值得怀疑,我们需要从另外一个现货企业关心的问题去寻找价格变化的影响因子,那就是利润。如果一个产业利润过高,一方面生产商在利润的驱使下有扩大生产的动机,另一方面会吸引更多的生产商进入这个行业,从而导致行业内产量增加,供应过剩,价格开始下跌;相反,如果一个产业利润亏损严重,一方面生产商由于利润亏损而减少生产,另一方面产业内的一些企业无法继续承受亏损而退出这行业,从而导致行业内产量减少,供给不足,价格开始上涨。所以我们根据利润的高低可以判断出现货价格运动的可能性:高利润,价格下跌;低利润,价格上涨。

供需驱动对现货价格的影响结果,我们采用库存作为指标;盈亏估值对现货价格的影响结果,我们采用利润作为指标。这样一来,我们就形成了从驱动和估值两个维度去分析现货价格的运行轨迹,其可靠性会大大提高。我们可以得出这样的结论:低库存与低利润,价格上涨;高库存和高利润,价格下跌。根据上述的分析,我们可以得到两个演绎推理:

逻辑推理一

1)如果某个商品库存较低,利润较低甚至亏损严重,那么这个商品的价格未来会上涨。

2)某个商品的库存较低并且利润亏损。

3)因此,这个商品未来价格是看涨的。

逻辑推理二

1)如果某个商品的库存较高,利润也较高,那么这个商品的价格未来会下跌。

2)某个商品的库存和利润都非常高。

3)因此,这个商品未来价格是看跌的。

根据上述的两个推理,我们找到了现货价格运动的可靠性方向,接下来就是分析基差的升贴水结构来寻找交易机会。期货高度升水于现货,说明期货的价格远远高于现货;期货深度贴水于现货,说明期货价格远远低于现货。当你做空时,期货升水的幅度就是你做空的安全边际;当你做多的时候,期货贴水的幅度就是你做多的安全边际。

这样一来,当我们发现某个商品未来价格是看涨的,并且期货深度贴水于现货,那么我们就可以选择开仓做多;当我们发现某个商品未来价格是看跌的,并且期货高度升水于现货,那么我们就可以选择开仓做空。至于升水的高度和贴水的深度,需要交易者根据不同的品种进行测算交割成本进行确定,也可以和历史基差率进行比较。

所以,我们进行期货交易时,既要有自己的交易逻辑,又要找到开仓的安全边际。我们的交易逻辑是供需驱动和盈亏估值,即库存和利润指标;我们的安全边际就是有利于开仓的基差升贴水结构。这样以来我们就得到两个非常不错的交易机会:

1)低库存+低利润+深贴水——>择机做多

2)高库存+高利润+高升水——>择机做空

理论上,期货价格的上涨到无穷大,而下跌最多不可能跌到零。实际上,由于资金的疯狂,在上涨的过程中,价格往往会超出市场预期;由于下跌空间有限,所以资金相对会谨慎一些。因此,在我们做空的时候仓位尽量要比做多的时候仓位要轻一些。

除了做多和做空时仓位的情况需要注意之外,我们还需要注意交割制度,这套交易逻辑的实现有时候会因为交割制度的约束而在一定程度上受到影响,所以交易者还需要了解不同商品的交割制度,尤其是仓单有效期的规定。至于其他因素导致的期现基差无法修复,交易者还需要通过观察和分析来不断进行总结。

一、企业参与期货市场现状概述近年来我国期货市场稳步发展,在服务实体经...

一、案例背景:2013年国际黄金价格大跌之后,2014年黄金价格形势...

本方案旨在为玻璃期货品种相关企业提供价格风险分析与风险管理的组织、控...

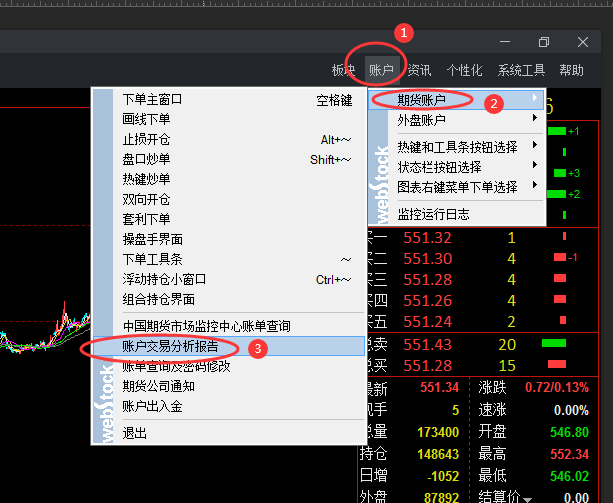

如何查询期货的出入金记录呢?登录文华财经WH6软件:点击账户->...

一、元旦:2023年12月30日(星期六)至2024年1月1日(星期...