【摘要】我国鸡蛋期货2013年11月8号开始在大连商品交易所上市交易,近4年来主力合约每1000市斤的价格最高5559元,最低2866元,波动很大,部分非主力合约甚至跌破过2000元;本文理论联系实际,主要探讨分析了影响鸡蛋期货价格的养殖成本、供求关系因素,以及养鸡企业套期保值方案的主要内容。

【关键词】鸡蛋期货 套保作用 养殖成本 供求关系 套保方案

鸡蛋期货套期保值是指在期货市场上买进或卖出与鸡蛋种类相同或相关、数量相等、月份相同、方向相反的期货合约,从而在期货和现货市场间建立盈亏对冲机制,以规避价格波动风险:

(一)价格发现

专业化期货市场聚集了大量交易者和经验丰富的分析师,交易者通过集合竞价和连续竞价得出各个近月和远月合约的成交价格,效率高、相对公平、并有一定前瞻性;例如每年春节前蔬菜价格暴涨、多数年份鸡蛋价格也相对较高,但期货分析师和一些高水平投资者提前几个月预测到2017年春节蛋价较低、提前半年多预测到2017年9月的蛋价会大幅高于前面几个月。

(二)规避风险

生产经营者开展鸡蛋期货套期保值业务需要通过期货公司向大连商品交易所申请套期保值额度,申请材料中要有近6个月的现货交易情况、申请人的套期保值交易方案等材料。套期保值是期货市场最基本的功能,是期货市场存在的基石,世界500强普遍注重风险对冲;我国企业也不能只关注增量不关注存量;尤其是温州这类改革发展较早城市中已积累一定资产的企业,在生产经营中应尽可能利用期货期权等现代金融工具防范风险,以利于资产保值增值。开展鸡蛋套保有利于养鸡企业锁定饲料成本和鸡蛋售价、减少资金占用、降低运输和仓储成本、获得合理利润。

一般来说,影响期货价格的因素有供求关系。

(一)养殖成本

养殖成本可解释部分时段的鸡蛋价格变动:鸡蛋成本包括饲料成本、雏鸡费、疫病预防费用、人工成本、水电费、固定资产折旧费等,其中饲料费约占总成本70%,饲料中以玉米和豆粕为主;2013和2014年玉米价格很高,因国家在每吨2220元以上敞开收购农民生产的玉米,豆粕价格也高,所以饲料成本高、蛋价呈上涨趋势;2015年玉米价格暴跌到每吨1600元以下,因国家不再以保护价收购而采取按种植面积直接补贴等方法,豆粕价格也大幅下跌,虽然鸡蛋价格跟随下跌,但低成本使得养鸡企业获利可观。2016年1~10月玉米和豆粕价格仍在低位,蛋价尚可,养鸡有盈利;但是2016年11月~2017年6月之间,玉米价格仍在低位徘徊,鸡蛋价格却先是暴跌,后又大幅反弹,则难以用养殖成本解释,而需要从供求关系上分析。

(二)供求关系

供求关系能够比养殖成本更好地解释鸡蛋价格地变动。我国鸡蛋产量已连续30多年保持全球首位,2016年约2600万吨、占全球40%,荷兰鸡蛋出口占全球60%、我国鸡蛋出口有发展潜力但目前比重不高。河北、河南、山东、辽宁等产蛋大省都产粮多、饲料价格低、交通运输便利;由于禽流感威胁,养鸡不宜过于集中,非主产省也有很多养鸡场,仅温州市不断更新的养鸡企业名录中就有540多家;在2015年赚钱效应下2016年全国蛋鸡存栏猛增10%,造成鸡蛋供大于求;而且鸡蛋属于鲜活农产品,即使采用冷藏法保鲜时间也仅几十天,根本不能像玉米和大豆可以储存几年、以丰补歉,因此一旦供大于求就会造成蛋价暴跌、加快蛋鸡淘汰;反过来,当养殖企业发现价格上涨可以盈利、开始补栏,从购入小鸡到产蛋需要130天左右,远水难解近渴又会造成蛋价大幅上涨。

养鸡企业完整的套期保值方案应当包括市场分析、保值方向与套保比例、合约选择与出入场点、保证金需求、移仓策略与交割流程等方面,现择要分析如下:

(一)市场分析

1.宏观经济形势分析。全球经济增长速度有所放缓,我国经济近几年由高速增长转变为中高速增长;既要看到我国经济增速有下行压力,又要看到2016年我国大陆6.7%的经济增速远高于美国的1.6%、台湾的1.29%、日本的0.9%,而且2017年上半年我国的GDP增长速度回升到6.9%、采购经理指数PMI已经连续十多个月出现51以上乐观数值,因此鸡蛋生产经营者和投资者对我国大陆宏观经济环境应保持谨慎乐观。

2.行业与企业状况分析。鸡蛋行业受经济下行影响不很大,因为随着城乡居民收入提高鸡蛋已成菜篮子里的必需品;受经济回暖影响也不很大,很多城市居民目前鸡蛋消费量相对稳定而不再随收入提高继续增加;人们购买鸡蛋时更加注重绿色和营养,“德青源”、“咯咯哒”等全国名牌,“绿亚”、温州“乡巴佬”等省市名牌,将会进一步拓展市场;我国多数养鸡企业规模小、成本高,今后将从分散走向适度集中,提高现代化集约化程度,各类养鸡企业都应认清产业发展趋势,制订适合本企业的发展规划。

3.鸡蛋期货品种行情分析。城镇化水平提高增加了鸡蛋销量,众多学校和工地食堂对鸡蛋需求量很大,中秋、春节等主要节日对鸡蛋需求产生明显拉动;在2016年11月~2017年6月这样史上跨度最长的超低蛋价、亏损严重情况下,养鸡企业应当看到jd1709和jd1801合约价格已坚挺数月,前期持续亏损期间蛋鸡淘汰快,2017年6月全国蛋鸡总存栏量为12.56亿只,较5月减少1.9%,同比减少17.65%,鸡蛋价格会出现较大反弹。

(二)保值方向与套保比例

从2011~2016年的50个城市平均蛋价统计来看,3月份触及全年低点情况较常见,而8、9月一般价格较高,因7、8月份高温情况下蛋鸡死亡率上升、产蛋减少;2017年中秋节在10月4日,8、9月份就会出现节日备货,月饼厂和居民都会增加鸡蛋购买;2018年春节2月16日比2017年春节1月28日推迟19天,从“鸡周期”和接受仓单能否赶上提前1个月春节备货来看,jd1801合约到期时价格都应高于已退市的jd1701;所以养鸡企业2017年下半年在蛋价反弹、企业盈利初期,不必急于卖出鸡蛋套保;但当蛋价上涨偏快偏高、预期生产利润丰厚情况下,应考虑卖出50%产量保值;

鸡饲料主要由玉米和豆粕按3:1配成,玉米占成本比重大、其价格与蛋价相关系数高达0.8、而且玉米远比豆粕容易长期保存,我国玉米去库存、压面积已见显著效果,而且玉米还有大量鲜食、加工玉米面、制作淀粉、用于酿造等用途,每吨1600多元的价格下跌空间小、跟随蛋价反弹的可能大,所以养鸡企业可在蛋价开始反弹之初就买入玉米期货锁定原料价格。笼养鸡不能只喂玉米,但选择玉米套保控制饲料成本简便有效,可按玉米使用量的100%买入套保。

(三)合约选择与出入场点

鸡蛋期货合约:上半年可选择jd1705在3300元以上卖出为5月份以前各月的部分产量套保;下半年鸡蛋行情好转初期耐心等待,等价格反弹较多、预期利润丰厚时在jd1709合约4300元以上、jd1801合约4600元以上卖出套保;到期卖现货平期货,或参加交割;(如果卖出套保之后鸡蛋期货价格快速大幅下跌,也可以考虑及时买入平仓。)

5万只的蛋鸡企业可按月需玉米150吨,每4个月需要600吨来安排套期保值,下半年可择机每吨1650元左右买入C1709和C1801等活跃合约以防饲料价格上涨;持有到分批买入玉米现货时相应平仓。

(四)保证金需求

鸡蛋期货保证金:5万只规模的鸡场,平均每只鸡每月产蛋25个,每8个鸡蛋重1市斤,则每月总产蛋约50000×25÷8=156250市斤=156千斤,产量50%在每千斤4600元的价位卖出套保需资金156×50%×4600元×11%=39468元,为防范价格波动以及国庆、春节长假提高保证金,需安排资金8万元;为4个月产量各50%同时卖出套保则需资金32万元;

玉米期货保证金:每4个月600吨玉米,600×1633×10%=97980元,为防范价格波动以及国庆、春节长假提高保证金,需要安排资金20万元;

两项合计共需资金50万元;而假设为了防止玉米价格较大幅度上涨而提前买入4个月玉米现货600吨,需要占用的资金为600×1633=979800(元),这还没有包括仓储费,因此部分套期保值比“提前买入大量原料现货防止价格上涨”的方式占用的资金要少;

部分套期保值比“不进行套期保值而是原料随用随买、鸡蛋何时产出何时再卖”的方式在防范价格风险方面要积极主动。

(一)养鸡场开展鸡蛋期货套期保值,不是为了多盈利,而是为了保住原先比较满意的利润

养鸡企业开展套期保值主要是为了防范价格不利变动带来大的损失,以利于养鸡场安心赚取养鸡产蛋的合理利润;实践证明,开展套期保值的企业与不开展套期保值的企业相比,利润曲线比较平稳。开展套期保值的企业中既有沙钢集团、中粮集团那样的成功案例,但也有不少套保变投机、出现亏损的反面案例,因此开展套期保值的企业,要不忘初衷,严守纪律、严格管理,力求保护好原先比较满意的利润。笔者在教学中曾把沙钢集团的套期保值概括为“初战亏损、再战大捷”,该集团主要是为其产品卖出套保,而中粮集团则是对其原料和产品都进行套期保值。

(二)本例中养鸡企业为何不一定到交割仓库交出鸡蛋、接回玉米

我国期货市场总体来看还不是非常发达和健全,交易所指定的交割仓库和厂库,其数量、分布和出入库方便程度是不如现货的,再加上我国地域辽阔,不是每个套保企业都能就近、方便、经济地交割,尤其鸡蛋长期储存变质、脱水等损耗较大,仓单维护相关费用高;但是期货开仓平仓操作的快捷方便和期货比现货远期的履约程度高出许多又毋庸置疑,所以套保企业一般通过套保来赚取差价、达到套保目的,而实际交割率反而很低。

(三)如何理解套期保值操作四项原则中最难理解的“方向相反”

企业套期保值操作的四项原则是:“种类相同(或相近)、数量相等(或略低)、月份相同(或相近)、方向相反”,这四项原则中最难理解的是“方向相反”:

这一点对于在同一种商品上既买又卖的贸易企业较好理解,例如钢材批发商月初批发回来一批钢材,但还暂时没有找到买家,为了防止存货跌价,所以立即在期货市场当月钢铁合约卖出套保,这是月初的买现货、卖期货的“方向相反”操作;在中旬找到中小企业现货买主的时候,卖钢材现货、买(平)上旬的钢材期货,这是中旬的卖现货、买期货的又一次“方向相反”操作;

但是对于养鸡企业来说,玉米现货只买入,鸡蛋现货只卖出,所以本例中养鸡企业在2017年7月初只是为了防止此后半年玉米价格上涨而在期货玉米上提前买入以固定成本,并没有做什么“方向相反”的操作;可能直到2017年9月初才同时出现买玉米现货、卖(平)玉米期货的“方向相反”操作;同理,养鸡企业在8月中下旬在jd1801合约4600元卖出的时候,并没有做什么“方向相反”的操作,可能直到国庆前或春节前才同时出现卖鸡蛋现货、买(平)鸡蛋期货的“方向相反”操作;因此,如果机械地理解“方向相反”的操作规则,会使养鸡企业初期买玉米期货或者卖鸡蛋期货的单边开仓无法顺利进行。

参考文献

[1]孙才仁.套期保值理论与实践[M].北京:中央党校出版社,2012.

[2]姚宜兵.鸡蛋期货准确反映市场预期[N].期货日报,2016.8.29.

[3]刘存亮.现货企业积极参与鸡蛋期货套期保值[N].证券时报,2014.11.19.

[4]李哲敏,张超.国外鸡蛋期货市场发展经验及对我国的启示[J].中国家禽,2014(6).

[5]李凯,张传奇,马俊宇等.我国鸡蛋期货与现货价格关系的实证研究[J].价格理论与实践.2014(6).

作者简介:姜敏慧(1995-),女,汉族,浙江金华人,温州商学院金融学院2013金融本2班,研究方向:金融学;杨锁柱(1956-),男,汉族,山西阳泉人,毕业于山西财经大学,现任教于温州商学院,研究方向:金融投资。

一、企业参与期货市场现状概述近年来我国期货市场稳步发展,在服务实体经...

一、案例背景:2013年国际黄金价格大跌之后,2014年黄金价格形势...

本方案旨在为玻璃期货品种相关企业提供价格风险分析与风险管理的组织、控...

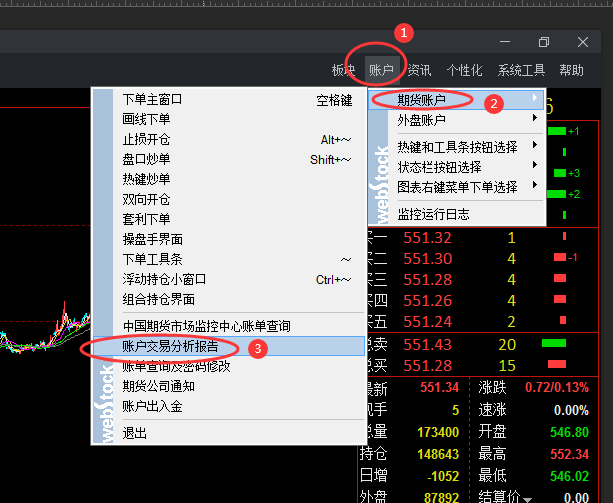

如何查询期货的出入金记录呢?登录文华财经WH6软件:点击账户->...

一、元旦:2023年12月30日(星期六)至2024年1月1日(星期...