套期保值即企业根据现货市场需求,在期货市场上买入(或卖出)与现货市场交易方向相反、数量相等的同种商品的期货合约,以实现期现货市场风险对冲。由于产业企业所处的产业链上下游位置不同,一般而言,生产企业卖出套期保值,锁定生产经营利润;下游钢厂买入套期保值,锁定原料预期成本;中间贸易企业根据现货贸易方向匹配期货交易头寸,规避价格波动风险。

卖出套期保值是铁合金生产企业独立开展期货套期保值的常见模式,能够保证企业稳定安全运行、锁定预期销售收入、实现预期目标利润、稳定企业现金流,且能够提高资金周转率,使得企业有足够的资金、时间、人员和技术,来进行节能环保改造、有序扩大生产,提升行业的整体竞争力。在实际应用中,还可进一步分为“传统卖出套期保值”“卖出套期保值+仓单交割”和“引入最优套期保值比率的卖出套期保值”三种形式。

1.传统卖出套期保值

针对在产品、在途品或产成品公允价值变动风险,卖出期货合约进行对冲管理,现货资产实现销售的同时,将卖出套期保值持仓平仓,两者损益对冲后,平抑现货价格波动的风险,锁定经营利润。

但应注意的是,传统卖出套期保值建立在期货和现货呈现完全正相关关系的假设条件上。在现实中,由于基差的存在,这种完全正相关关系几乎不存在,基差变动导致套期保值并不能完全实现风险对冲。

2.卖出套期保值+仓单交割

企业卖出套期保值后,将铁合金现货商品运至期货交割仓库,注册为期货标准仓单,持有卖出套期保值持仓至交割,能够提前锁定营业收入和预期利润。

企业通过实物交割在期货市场针对不特定对象销售,买卖双方货款两清,货款回款迅速,不存在押款、拖欠等现象,能够明显提高企业资金周转率。2014年铁合金期货上市之前,生产企业平均资金周转次数仅有2.49次/年;而据市场调研,对于目前主要通过期货市场交割销售产品的生产企业,其资金周转次数已经提升至5次/年以上,一定程度上缓解了企业因为资金周转率较低带来的流动资金不足的财务压力。

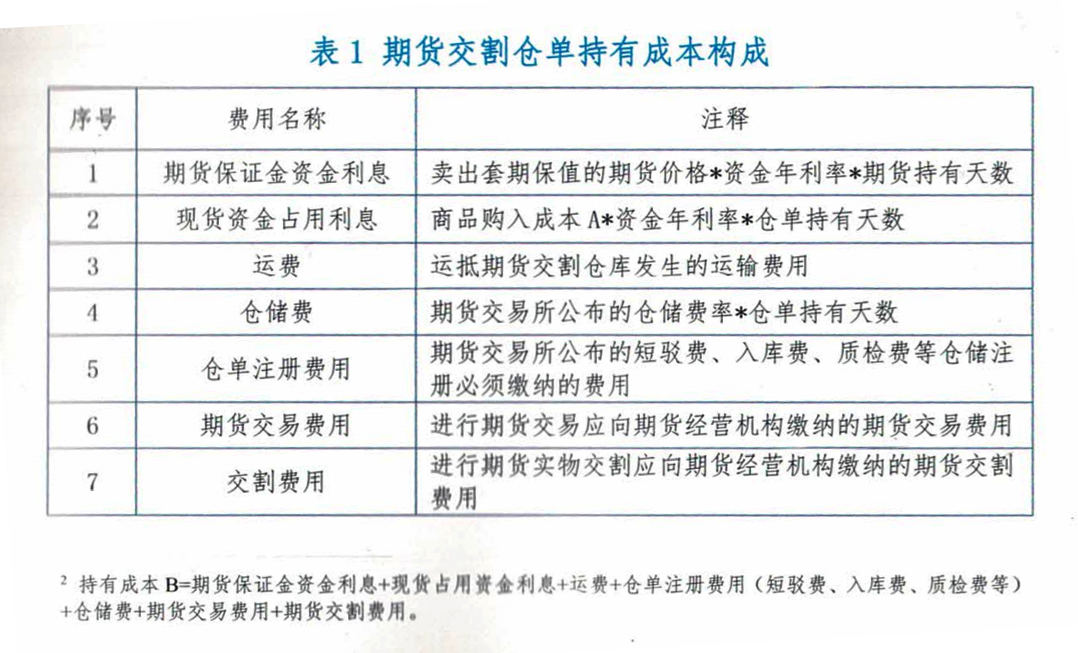

以硅铁为例,生产企业已知产成品生产成本A,根据已知的期货合约到期交割日,以及现货注册期货可交割仓单和完成期货交割所需的相关费用,可计算仓单持有成本B2,两者之和A+B即为卖出期货合约并持有至交割的仓单成本。当该商品期货合约价格高于该目标价位时,企业可卖出数量相等的期货合约,并持有至该期货合约最后交割日,进行期货实物交割完成产成品销售,及时回笼销售资金、锁定营收目标和预期利润。

3.引入最优套期保值比率的卖出套期保值

期货市场的盈亏,以现金流盈亏计;而现货市场的盈亏,则为扣除增值税留抵项后的税后盈亏。所以实际操作过程中,企业一般不会进行机械的、数量相等的卖出套期保值,而是以一定的比例进行对冲,该比例被称为套期保值比率。目前,铁合金期货和现货价格已基本同步,一般不再考虑基差变化所带来的修正,企业套期保值主要考虑增值税风险所带来的套期保值比率的调整。企业多以1/(1+增值税税率)的比例在期货市场进行对冲,以修正增值税盈亏对套保效果的影响,该比率也常被称为最优套期保值比率。

以锰硅为例,每保值现货1000吨,对应卖出1000/(1+增值税税率13%)=885吨期货合约,也即,套期保值比率为1:0.885,而非传统套期保值的1:1。按照该最优套期保值比率建立套期保值持仓后,锰硅市场价格每波动1000元/吨,期货的盈亏为885元/吨,现货的盈亏(税后)也为1000/(1+13%)885元/吨。当现货市场完成销售、期货头寸平仓后,期货的盈亏能够完美冲抵现货的盈亏。

买入套期保值一般指交易者在期货市场买入相同数量的期货,以便对冲将来在现货市场买入现货时,因价格上涨而带来经济损失的一种套期保值模式。

1、操作背景

铁合金是炼钢时的脱氧剂或脱硫剂、元素添加剂,是钢铁冶炼的重要原材料之一,对于钢铁生产具有不可或缺性。但是铁合金在吨钢成本中的占比较小,每生产1吨粗钢,平均约消耗锰硅8一9kg、硅铁4一5kg等。由于铁合金在吨钢成本中占比较低,在铁合金期货上市初期,铁合金下游钢铁企业对于买入套期保值积极性并不高,而继续沿用行业惯用的“月度招标定价”方式进行铁合金采购。

近年来,伴随着铁合金行业的发展,下游钢铁企业通过“月度招标定价”方式采购铁合金,经常面临“无货可采”,或“价格高于市场价格”的窘境,被迫频繁调整采购计划、协调供货商,面临着巨大的物资保供、安全生产的压力。部分钢铁生产企业主动放弃“月度招标定价”采购方式,转而按照市场价格采购。

无论“月度招标定价”采购还是市场价格采购,钢铁生产企业均面临铁合金价格上涨风险,极端情况下,还将面临因价格大幅上涨后所带来的货源短缺的困境。近年来,随着铁合金期货在行业内的广泛应用,部分钢铁企业通过期货市场进行买入保值,锁定生产所需铁合金的采购成本、并间接达到保价稳供的预期效果,其原理、操作模式与前述生产企业的卖出保值相似,唯一的差异是期货套期保值中期货交易方向与卖出套期保值相反。

需要指出的是,与在铁合金行业中几乎所有的生产企业成独立或间接参与铁合金期货开展套期保值的现象相比,下游钢铁企业利用期货进行买入套期保值的比例并不高。

注:铁合金月度招标定价是钢铁生产采购铁合金的一种定价方式,钢铁生产企业确定下月铁合金采购总量后,向铁合金长期供应厂家或贸易商发出招标意向,各厂家和贸易商分别向钢铁企业应标,报出下月供应数量即意向价格,钢铁生产企业将所有应标厂家的应标价格从低到高排列,直至满足采购数量为止,然后将所有报价按照数量进行加权平均,计算出的加权平均价即为下月招标价格,所有中标单位向该钢铁生产企业供应各自中标数量的铁合金,月末按照该招标价格统一结算。月度招标定价方式是目前钢铁企业采购铁合金的主要采购方式。

2.操作模式及效果

与铁合金生产企业的卖出套期保值相似,下游钢铁生产企业的买入套期保值在实际应用中,也分为“传统买入套期保值”“买入套期保值+仓单交割”和“引入最优套期保值比率的买入套期保值”三种形式。“传统的买入套期保值”和“引入最优套期保值比率的买入套期保值”与卖出套期保值类似,不再累述。但“买入套期保值+仓单交割”是近年来钢铁生产企业经常使用的模式。

铁合金现货的单吨货值,较铁矿石、煤焦等原材料高出许多。对于铁合金及其他货值较高的原料采购,钢铁生产企业一般按照行业惯例,要求单方面以自己的重量和质量检验为准。由此而产生的合作分歧较大,周转效率大为降低。铁合金期货上市以后,交割中的仓单重量、质量的确认和验收通过买卖双方之外的第三方计量和质检单位落实,且有期货交易所隐含信用保证,公平、公正、公开,能够有效保障上下游合作关系。钢铁企业不再需要花费大量的人力、物力、资金,去进行大规模备货以及重量质量的确认、供应商的协调沟通等,显著并快速地达到降本增效的目的,因此近年来越来越多的钢铁生产企业通过买入套期保值锁定采购成本,继而进行期货交割,来替代或作为过去“月度招标”采购的有效补充。

无论从理论模式还是钢铁生产企业实际应用效果观察,铁合金行业的下游钢铁企业直接或间接参与期货市场买入保值,提前锁定了材料的预期成本;通过调节买入保值的数量,能够完全匹配自身月度、年度的采购或保供计划,能够有效保障钢铁生产企业稳定经营、正常生产。

一、企业参与期货市场现状概述近年来我国期货市场稳步发展,在服务实体经...

一、案例背景:2013年国际黄金价格大跌之后,2014年黄金价格形势...

本方案旨在为玻璃期货品种相关企业提供价格风险分析与风险管理的组织、控...

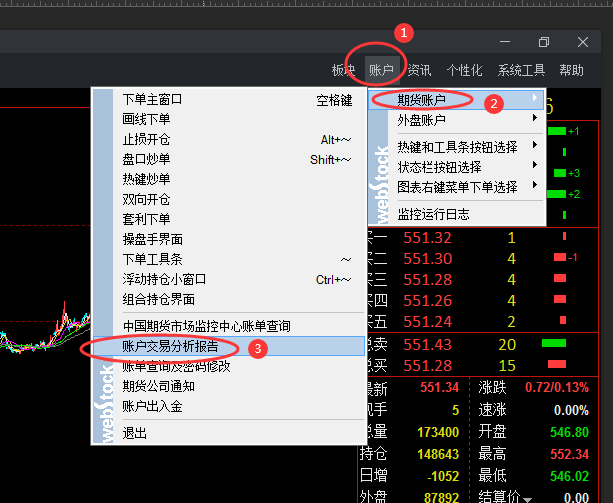

如何查询期货的出入金记录呢?登录文华财经WH6软件:点击账户->...

一、元旦:2023年12月30日(星期六)至2024年1月1日(星期...