期货市场的基本经济功能之一就是价格风险的规避机制,要达到此目的的手段就是套期保值交易。套期保值是指在期货市场买进(卖出)与现货数量相等、交易方向相反的期货商品,以期在未来某一时间,通过卖出(买进)期货合约,补偿因现货市场价格不利变化带来的损失,它是以规避现货价格风险为目的的期货交易行为。

套期保值之所以能够规避价格风险,首先,是因为同种商品的期货价格走势与现货价格走势一致,因为它们在同一市场环境中,会受到相同经济因素的影响和制约。因此,投资者可以在两个市场上采取相反的操作,进行对冲,将价格风险转移出去。其次,现货市场和期货市场价格随着期货合约到期日的临近,两者趋向一致。这是由于期货交割制度的存在,如果在临近交割时两者价格不一致,则会出现无风险套利的机会,套利交易的存在最终使期货价格和现货价格趋向一致。

虽然按照传统的方式,套期保值可以分为买入套期保值和卖出套期保值两种,但是我们也可以根据实际情况将套期保值划分为积极的套期保值和消极的套期保值。积极的套期保值是以收益最大化为目标,通过对商品市场未来走势的预测,当预测商品市场未来走势向不利的方向发展时便选择进行套期保值,以规避风险。消极的套期保值则以风险最小化为目标,不涉及对未来商品市场走势的预测,仅以锁定价格规避风险为目的,一直在期货市场进行与现货市场相反的套期保值操作。在我们的现实操作中,一般企业都会倾向于进行积极的套期保值操作,在获得最大收益的同时,也能主动出击规避风险。

套期保值理论经过了以下发展阶段:

第一阶段:传统的套期保值理论。

传统的套期保值理论主要源于英国经济学家Keynes和Hicks的观点。他们认为,套期保值的四大原则是:方向相反、期货与现货数量相等、种类相同、月份相同或相近,这也是目前国内对套期保值概念的普遍理解。第

二阶段:基差逐利型套期保值。

基差逐利型套期保值是由美国著名专家H.Working于1960年提出的,它是指买卖双方通过协商,由套期保值者确定协议基差的幅度和确定选择期货价格的期限,由现货市场的交易者在这个时期内选择某日的商品期货价格为计价基础,在所确定的计价基础上加上协议基差得到双方交易现货商品的协议价格,双方以协议价格交割现货,而不考虑现货市场上该商品在交割时的实际价格。基差交易的实质是套期保值者通过基差交易,将面临的基差风险通过协议基差的方式转移给现货交易中的对手,从而面对相对稳定的基差,实现自己的盈利或保值目的。

第三阶段:现代组合投资套期保值理论。

随着对套期保值研究的深入,Johnson(1960),Ederington(1979)等又提出用Markowitz的组合投资理论来解释套期保值。组合投资理论认为,交易者进行套期保值实际上是对现货市场和期货市场的资产进行组合投资,套期保值者根据组合投资的预期收益和预期收益的方差(风险),确定现货市场和期货市场的交易头寸,以使收益风险最小化或者效用函数最大化。组合投资理论认为,套期保值者在期货市场上保值的比例是可以选择的,最佳套期保值的比例取决于套期保值的交易目的以及现货市场和期货市场价格的相关性,而在传统套期保值交易中,套期保值的比例恒等于1。

一、企业参与期货市场现状概述近年来我国期货市场稳步发展,在服务实体经...

一、案例背景:2013年国际黄金价格大跌之后,2014年黄金价格形势...

本方案旨在为玻璃期货品种相关企业提供价格风险分析与风险管理的组织、控...

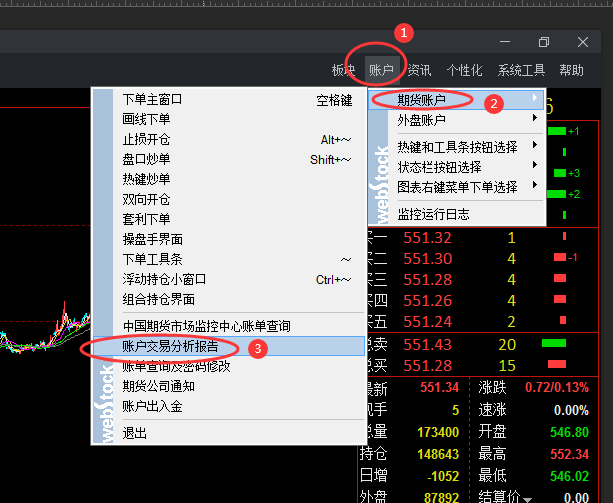

如何查询期货的出入金记录呢?登录文华财经WH6软件:点击账户->...

一、元旦:2023年12月30日(星期六)至2024年1月1日(星期...