套期保值可以有非常多的策略,可以利用期货,也可以利用期权,甚至还可以利用期货与期权的组合。采用不同的策略,最终的效果可能会略有不同,但所有策略的目的都是一致的,那就是规避价格波动的风险。

对于买入套期保值来讲,主要就是要规避价格上涨的风险,因此企业可以通过以下几种策略来实现买入套保:买入期货合约;买入看涨期权;卖出看跌期权;买入期货合约同时买入虚值看跌期权的组合策略等多种方式。而对于卖出套期保值来讲,主要是规避价格下跌的风险,同样也可以有多种套期保值的策略:卖出期货合约;卖出看涨期权;买入看跌期权;卖出期货合约的同时买入虚值看涨期权的组合策略等多种方式。

对于这些不同的策略,我们会在后面几个章节当中详细介绍其应用,并会详细介绍不同市场情况下不同策略可能出现的不同结果。不过不论采用哪一种策略,合约时间的选择都是至关重要的,因为在国内期货市场当中,每一个合约都有一定的存续期,而在存续期内有只有特定的几个月是交易活跃期,因此合约的选择就显得非常重要。

企业之所以能够利用期货市场进行套期保值,是因为套期保值具有以下两个原理:

(1)同种商品的期货价格走势与现货价格走势一致,即同向性;

(2)现货市场与期货市场价格随期货合约到期日的临近,两者趋向一致,即趋同性。

正是由于这些基本原理的存在,致使传统意义上的套期保值需要遵循以下原则:

(1)交易方向相反;

(2)商品种类相同或相关联;

(3)商品数量相等或相当;

(4)时间一致。

由于国内期货交易合约的特殊性,国内期货套保可能不能完全遵循数量一致的原则。比如,国内的大豆合约为10吨一手,因此企业套保的数量只能是10的倍数。再者由于期货价格与现货价格波动的不一致性,也导致现货与期货之间很难用1:1的数量比例来套保,因此有必要确定一个最优套保比率。关于最优套保比率的具体确定方式可以参考第二章内容。

时间一致的原则对于国内期货市场来讲也非常难以满足。比如,大豆合约的月份只有1、3、5、7、9、11等奇数月份,合约最后交易日为合约月份的第十个交易日,而最后交割日则为最后交易日之后第二个交易日。企业的生产却并不是只在奇数月发生,因此当企业希望通过期货市场来为其偶数月份的生产进行套期保值时,便很难找到时间上一致的期货合约,而且企业也很难通过交割的方式来实现套保与现货生产在时间上的一致。很难做到时间一致原则的另外一个原因是,国内的期货合约在不同时期会有不同的流动性,过于远期或者过于临近交割期的期货合约都会面临流动性不足的问题,合约成交会大幅减少。同时大豆生产的季节性特点也会导致某些月份的合约流动性不足。比如,企业想要为11月份生产时所需的原材料大豆进行套保,但目前大豆的11月份合约几乎没有成交,因此无法满足时间一致的要求。因此,为了保障套保能够顺利进行,企业在套保合约的选择上可以更加灵活一些,尽量选择流动性比较好的合约。

一、企业参与期货市场现状概述近年来我国期货市场稳步发展,在服务实体经...

一、案例背景:2013年国际黄金价格大跌之后,2014年黄金价格形势...

本方案旨在为玻璃期货品种相关企业提供价格风险分析与风险管理的组织、控...

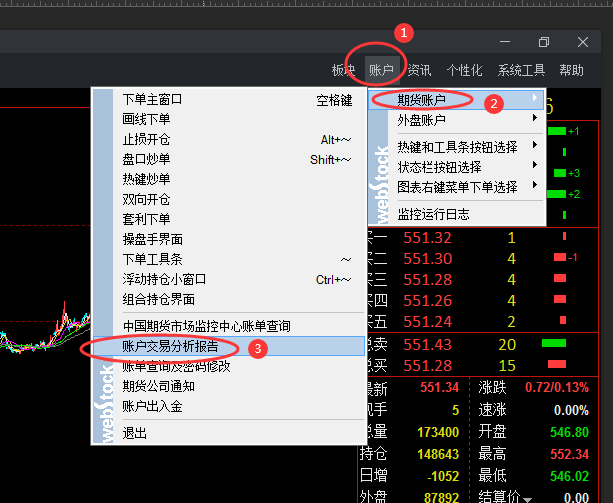

如何查询期货的出入金记录呢?登录文华财经WH6软件:点击账户->...

一、元旦:2023年12月30日(星期六)至2024年1月1日(星期...