企业进行套期保值,并不意味着就没有了风险,可以完全将价格控制在自己想要的水平上。因此,企业必须清楚地认识到进行套期保值可能会遇到的风险,并制订相应的控制计划,以使套保效果尽可能优化。套保过程中的风险控制主要包括以下几个方面:

影响套期保值效果的最主要风险来自于期货和现货的价格差异。我们知道,期货和现货价格具有同向性,临近交割月时,近月合约价格与现货价格趋于一致,但远期合约价格受多种因素影响,经常会出现与现货价格波动幅度不一致的情况,而我们选择的套保合约不一定总是近月合约,这就会使套保效果受到影响。我们将这种风险称为基差风险,即由于基差的变化而使套保效果受到影响的风险,基差=现货价-期货价。

如果基差扩大,则意味着现货涨幅大于期货(或者现货跌幅小于期货),对卖出套保有利,对买入套保不利;基差缩小,则意味着现货涨幅小于期货(或现货跌幅大于期货),对卖出套保不利,对买入套保有利。

因为市场价格变化受多重因素的影响,所以很难完全控制基差风险,但可以采取措施将基差风险尽量降低。对于不同市场状况下,不同策略所面临的基差风险的分析可以详细参考后面几个章节。

如果说基差风险相当于系统风险,无法避免的话,那么套保过程中企业管理方面的风险则相当于非系统风险,如果管理得当一般是可以避免的。此类非系统风险主要包括以下几个方面:

1.制度风险

主要是企业进行套期保值的前期准备工作中需要制定各种规章制度,如果制度建立不完善存在漏洞,则可能会导致套保过程中产生意外时无法及时解决,从而影响套保的执行。

2.权责配置的风险

企业进行套保时一定要明确相对应人员的权责,如果权责混乱则同样会导致套保无法顺利进行。

3.信用风险

一般情况下,期货公司和企业之间不会存在信用风险,而且企业如果选择交割也不会存在信用风险,因为有交易所保障交割的顺利进行,不用担心对方违约。那么这里的信用风险从何而来呢?主要来自于企业对交易人员和资金划拨人员的安排上。这些人员都有需要接触企业套保账户的资金、密码等,因此必须是信誉度很好且企业绝对信任的人,否则就可能产生风险。而在人员发生更换时,一定要及时更改资金密码,且告知期货公司或办理相关变更手续。

4.未严格执行套保计划的风险

如果操作人员或管理人员不按照套保计划来进行交易,那么也会导致产生风险。

5.交易员的操作风险

交易员可能会出现操作失误导致下错单或弄错价格的情况。这就要求企业建立相应的错单处理制度,也要求交易员要足够细心。

6.电脑系统风险

企业用于交易的电脑系统可能会中毒或出现其他软硬件问题,因此要求企业最好有备用的电脑和系统。最后,企业要认识到套保的功能毕竟有限,企业不能盲目扩大套保功能,要树立必要的风险意识,需将期货市场和现货市场综合考虑来衡量套保的功效。鉴于套期保值当中风险控制的重要性,我们会在后面设置一个专门的章节来介绍套期保值的风险控制。

一、企业参与期货市场现状概述近年来我国期货市场稳步发展,在服务实体经...

一、案例背景:2013年国际黄金价格大跌之后,2014年黄金价格形势...

本方案旨在为玻璃期货品种相关企业提供价格风险分析与风险管理的组织、控...

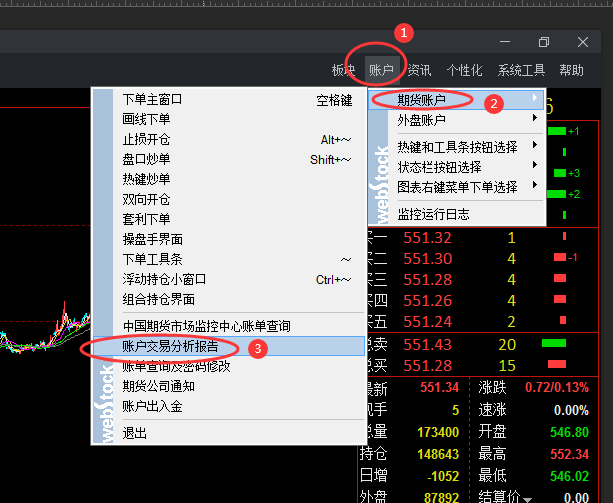

如何查询期货的出入金记录呢?登录文华财经WH6软件:点击账户->...

一、元旦:2023年12月30日(星期六)至2024年1月1日(星期...