要充分发挥说明现国内市场还未能充分挖掘期货衍生品的功能,期货市场与现货市场结合上还存在问题,这一问题说明现在的市场还没能很好的运用期货衍生品的“价格发现”和“风险管理”功能。借用十九大报告中的话,我国现阶段的大宗商品市场与期货衍生品市场之间的主要矛盾已经转化为日益增长的市场规模和期货衍生品工具应用能力之间不平衡不充分的矛盾。就这一矛盾,除了市场参与主体,市场维护主体,市场运营主体不断努力外,更需要市场管理主体加强顶层设计。对于黑链的产业客户来说,无论喜欢还是厌恶期货市场,期货市场价格每分每秒都在影响现货市场,理解并不断尝试应用期货衍生品工具为生产经营服务是大势所趋。期货衍生品市场作为一个以标准化合约为标的的市场,其标的的特殊性不可能完全满足实体企业产供销需求。为了发挥黑链期货品种服务实体经济的功能,近年来交易所建立的交割厂库、仓单流转、基差交易等平台和相关制度,其目的都是为了更好的服务实体企业。获得交割厂库资质的产业客户大多考虑的是便于自己现货交割,以此功能为基础的标准仓单销售及回购、不同区域仓单串换、非标仓单串换及定价、非标仓单与标单基差报价等一系列业务鲜有参与,由于此类业务的参与程度不高,间接导致黑链期货市场投机性偏高的特点,所以黑链产业客户应更加积极的参与到市场机制建立与维护中,充分挖掘黑链期货品种服务产业的功能。

价格发现是期货衍生品市场的一大功能之一,首先要理解“价格发现”功能到底指什么,“价格发现”与“发现价格”虽只是颠倒了一下,可所包含的意思却完全不同,“价格发现”更多的表明是过程,“发现价格”更多的表明是结果。这说明期货市场的价格发现是过程,而不是结果。以近期螺纹钢市场为例,现货价格基本保持平稳,但期货却出现了200点的跌幅,这是由于疫情引发的宏观刺激政策有见顶迹象,从货币层面持续的高增速很难持续;螺纹库存同比去年处于高位,即便后期旺季出现10%的需求增量,库存也很难降至去年同期水平;无论长流程还是短流程,大部分螺纹钢生产企业仍有盈利,供应很难出现大面积消减;铁矿的短缺与结构矛盾得到缓解,焦炭的高利润落后产能的淘汰被推迟,成本支撑作用减弱;下游需求基建资金到位不理想,地产开工率不及预期,需求保持超高增速有难度;期螺01合约3800以上价格基本透支了旺季价格的预期。前期期限盘大量移仓至01,如长期保持平水或升水,淡季出现大量交割在所难免。基于以上原因期螺的回调具有一定的必然性,这与任何单一市场或区域市场的供需关系不大,这个过程就是期货市场的价格发现过程,这一发现过程是预期与现实不断求证的过程,这一求证的结果分为两种情况:一是预期被证实,一种是预期被证伪。无论结果是什么,期货价格都会迅速兑现这一结果,黑链产业客户需理解并应用价格发现功能,从整体经济和产业的角度出发,择时择利的开展套期保值业务。

风险管理是期货衍生品市场的另一功能,正因为期货市场有价格发现功能,叠加期货交易机制,使期货价格长期与现货价格相关却不同,期货价格的波动往往大于现货的波动,正是因为这一价差(基差)的存在,才让产业客户有机会将现实经营过程中认为的价格风险转移至期货市场,这一过程就是风险管理的过程。由于产业客户是单一个体,所作出的决策是根据自身经营状况,再结合自己对远期市场的判断,导致所从事的风险管理活动并不一定是期货市场主流判断,其风险管理的结果亏损具有必然性,这并不能说明期货市场不具备防范风险的功能,只能说明在使用这一工具从事风险管理业务的能力不足。对于黑链的产业客户应将利用期货衍生品,进行价格风险管理与生产事故风险管理放在同一高度,08年美国金融危机导致国内大部分钢厂都出现停炉停产的状况,同样受到金融危机波及的江西铜业在那一年却迎来了大的发展,正是由于期货市场江西铜业才会成为世界铜加工行业的前三强。2019年巴西溃坝导致铁矿石价格飙升,这一年NJGT通过期货市场大量锁定铁矿石价格,大幅降低了采购成本,规避了突发风险事件所带来的价格风险,在保障稳定生产的同时,获取了丰厚的利润。2020年一场突如其来的新冠疫情导致年后库存大增,生产物流销售全面受限,钢厂面临现金流拮据、库存贬值的风险,此时钢厂应将风险库存在期货市场进行套期保值,同时可将能制作标准仓单的原料及成材以基差定价的方式进行远期销售回笼资金。后期由于国家重拳出击疫情得到有效控制,叠加密集的经济刺激政策,市场得以全面恢复,风险库存的套保头寸必然会出现亏损,以基差定价的仓单同样也损失了一定利润,但我们要看到如果国内抗疫相关政策出台的不及时,所面临的风险企业是否能够承受。如何将企业无法确定、度量和承受的风险进行对冲,是黑链产业客户从事套期保值业务的第一要务,在风险管理过程中会出现一定的损失,但对于钢厂能够长期稳定的生产经营这些损失还是能够承受的。(这里的风险库存是指钢厂在仓储物流允许的情况下,为了维持生产的连续性,避免因停炉停产所带来更大的损失的那部分库存,这部分库存多为3月底未能与贸易商签订销售合同的沉淀库存。)对于黑链商品在没有期货市场的时候,现货市场每年绝对价格的波动率都在20%以上,甚至有些年份会在100%以上,这种波动率远远超过企业的利润率,所以黑链产业客户运用期货衍生品工具开展套期保值业务是为了保障企业长期利润率的稳定。

增强期货市场服务实体经济的能力,说明期货衍生品市场主要服务的对象是实体经济,期货衍生品市场得以存在的基石是实体经济,价格发现和风险管理的主要应用者和受益者是实体经济。近年来政府相关部门及交易所不断推进期货市场服务实体经济的能力,同时也需要维护期货衍生品市场运行特点,不能一味的迎合实体经济的需求。如果市场的参与者都是套期保值者,那么套期保值功能就会失效。同样市场交易者都是投机者,对于套期保值者往往就会面临亏损。所以期货市场会在不降低期货市场效率的前提下,增强服务实体经济的能力,这就需要产业客户以理性客观的态度,高度参与市场规则的制定中。以钢材期货为例,最后交割日为每月15日,现货市场钢厂结算多为月末结算,这就导致最后交割日与钢厂结算价之间存在15天左右的空档期,对于实体企业来说此空档期的价格风险在现有机制下无法有效规避,容易产生小样本影响大市场的情况,有关此类问题有待产业客户基于期货衍生品功能原理的基础上,不断的提出和推进钢材期货市场机制的改进与完善。近期大商所密集出台了针对铁矿石交割品的相关制度,引发了市场的热议,是采用品质交割还是采用品牌交割,各有利弊。以品质交割为例,就需要钢厂的长期参与,需要钢厂结合实际的使用情况,通过有效的途径将一段时期的铁元素含量价值及微量元素价值予以公布,并与交易所共同搭建铁元素与微量元素的交易平台,从而推进交易制度的改进。品牌交割同样需要钢厂能够根据自身使用情况,给予市场明确的品牌价差,促进品牌交易机制的形成,这样一来主流矿石品种价格形成机制就会会更加准确,铁矿石期货服务钢厂的效率就会大幅提升。

允许符合条件的机构投资者以对冲风险为目的使用期货衍生品工具,对于黑色产业链,风险管理子公司、期现公司、现期公司近些年的高度参与大大促进了黑链市场的整体运营效率,使以前无法实现的商业模式得以实现。例如某建筑工地想锁定一年期的螺纹钢价格,在没有期货市场时,是无法锁定的,有了期货市场这种业务就能够实现。每年的冬储,无论是被动,还是主动都需要全款锁货,期货市场的存在使得冬储资源的锁定成本大幅降低。这些新的商业模式在初创阶段绝大部分都是由机构投资者大胆尝试形成的,所以产业客户不必视机构投资者为洪水猛兽,而应大胆尝试与有能力的机构投资者进行合作,共同提升市场运行效率,以提高自身抗风险能力和盈利能力。此类企业如YAZB、RLZB、JJZG\YGSY都是黑链产业创新业务的佼佼者,这些企业不断挖掘期货衍生品工具的功能,以风险对冲为出发点,积极与产业客户开展合作套保、仓单串换、基差贸易等业务。以合作套保为例,华东区域的螺纹钢调坯轧材生产企业,如想在钢坯价格处于低位时锁定更多的资源,在没有期货市场的时候,姑且不论能否在较低价位锁定大量资源,即便能够锁定资金也是一大难题,即便有了期货市场又担心期货价格的下跌风险,这时专业的机构投资者就能够代为锁定钢坯价格,现货企业只用支付双方所认可的成本后,再支付一定比例的定金,就能锁定钢坯价格,并且不用担心机构投资者到期交不上货,由于钢坯价格的高度市场化,机构投资者完全可以利用此钢厂的采购渠道进行采购,这种代为保值的模式在没有期货市场时是完全不存在的,所以也就不难理解国家允许符合条件的机构投资者,以对冲风险为目的使用期货衍生品工具的目的还是为了服务于实体经济。

清理取消对企业运用风险管理工具的不必要限制,在我国企业开展期货衍生品业务,特别是套期保值业务时面临的问题人很多,这就需要涉及的主管与协同部门(国资委、证监会、银监会、国税局、会计司、交易所等)共同努力,打通阻碍市场发展的节点。以标准仓单为例,但目前为止交易所认定的标准仓单拿到银行仍被视为一般性货物单据,无法获得任何贷款优惠政策,大部分客户只能将标准仓单用于冲抵期货保证金。也有期货公司的风险管理子公司提供此项业务的融资服务,其成本普遍高于银行贷款成本,且额度受限。解决此问题,就需要相关部门建立标准仓单互认互保体系,银行作为资金的提供方,对于标准仓单所存在的贬值、灭失、信用等风险无法认定,所以只能按一般性货物质押进行处理。而期货公司的风险管理子公司资金实力有限,无法提供大量的流动资金。交易所的资质有保证,但从制度层面不能为此业务进行担保。仓库作为货物的存放及监管方,只能保障货物的存放安全,这时就需要打通这五方的货流、资金流、监管流、风险流和存放流,消除此类业务的阻碍,健全相关管理制度及流程,打通技术环节上的障碍。期货+保险这几年的发展有目共睹,在保障农民收入的同时,交易所、期货公司和保险公司都切实的得到相应收益。国营钢厂在进行套期保值业务时,仍存在受限的情况,所有的地方监管制度都明确标注:只能从事套期保值业务,严禁从事投机性交易。但并没有明确什么样的业务是套期保值业务,什么样的业务是投机业务,一旦期货账户出现的大的亏损,普遍情况都划为投机性业务,这就导致企业在制定内部制度时附带的约束条件非常多,例如:成材只能卖出,原料只能买入,只有高于销售价格才能卖出,只有低于成本才能买入,财务认定的套期保值才是套期保值等等。而同样为国企江西铜业、中粮却能很好的利用期货衍生品市场为企业管理风险,这说明我们不是没有制度和规则,而是缺乏运用制度和规则的魄力和勇气。无论是国企还是民企,都需要监管机构和企业的管理者切实、有效、明确的清理取消对企业运用风险管理工具的不必要限制。

风险通过限制手段是无法消除的,只有通过有效的管理手段才能得以消除,而价格风险的消除,期货衍生品工具的有效性是得到长期的验证。政策给予的红利总是短暂的,04、05年的大跌,08年的全面停产,14、15年的历史新低都足以打垮一家钢厂,对于一个周期性鲜明的行业,如何抵御行业周期性衰退,并在出现周期性衰退阶段实现低成本扩张,世界粮商ABCD就是很好的例证。

一、企业参与期货市场现状概述近年来我国期货市场稳步发展,在服务实体经...

一、案例背景:2013年国际黄金价格大跌之后,2014年黄金价格形势...

本方案旨在为玻璃期货品种相关企业提供价格风险分析与风险管理的组织、控...

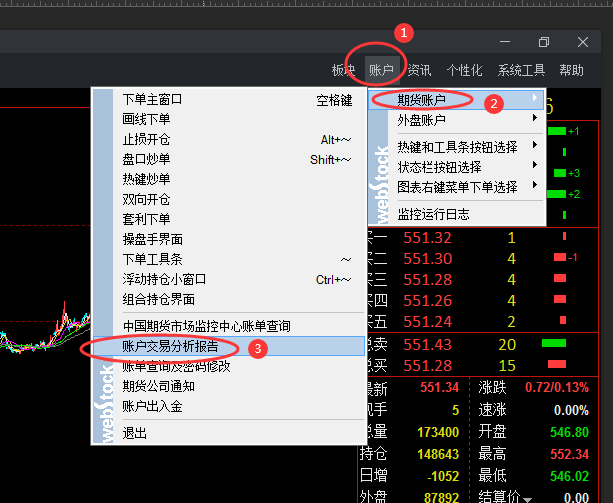

如何查询期货的出入金记录呢?登录文华财经WH6软件:点击账户->...

一、元旦:2023年12月30日(星期六)至2024年1月1日(星期...